全球滞胀就要来了吗?是需求侧还是供给侧导致了滞胀?

半年一次的世界货币基金组织(IMF)与世界银行(World Bank)的2021秋季年会于今天(10月11日)开始,各成员国的财长和央行行长将会在华盛顿亲自参加这个精简的会议。这个会议很可能因国际货币基金组织总裁克里斯塔利娜·格奥尔基耶娃(Kristalina Georgieva)的丑闻而蒙上阴影,前几年我写过有关世界银行高级官员阴谋诡计的毁灭性报道,她现在可能被迫引咎辞职。格奥尔基耶娃几年前在世界银行任职期间,曾被指控操纵“营商环境”数据以支持ZG、沙特阿拉伯和其他国家。这一丑闻让国际货币基金组织的成员内部产生了分歧,美国方面敦促她离开,而欧洲方面则希望她留下。

我们还能继续信任世界银行和世界货币组织的信誉吗?然而,比这更重要的是,我们要了解,当这些国际机构开会审议自2020年新冠疫情衰退以来的复苏进展的时候,世界经济都发生了些什么。

今年早些时候,大多数对增长、就业、投资以及通胀的等指标的主流预测都是看涨,其希望基于新冠疫苗推出,病毒病例消退,以及政府财政支出和中央银行信贷注入对经济体的提振所带来的V型复苏。但是在最近几个月,之前那种泰然自若的乐观主义已经开始消散。就在IMF和世界银行的会议之前,格奥尔基耶娃报告说:“我们面临着全球的复苏,而这种复苏仍然受疫情及其影响的‘阻碍’。我们无法正常前行,就像行走时鞋子里踩着石头一样。”

她列出了“她鞋子里的三块石头”。第一个是增长。在会议上,IMF降低了其对2021年增长的预估,并且预计北方富裕国家和南方贫穷国家的贫富差距会越来越大。第二个是通胀:“通胀当中特别值得注意的一点就是全球食物价格的上升,涨幅超过去年的30%。”第三点是债务:“我们估计全球的公共债务已经增长到占比几乎是GDP的100%了。”(这还不包括私营部门债务,私营部门债务更为重要并且处于历史最高点)。

格奥尔基耶娃指出了所谓“滞胀”的风险,滞胀指的是在高通胀或者上升通胀时伴随着的低增长或者零增长。这是主要资本主义经济体的终极梦魇——并且自然而然,收入增长仍然疲软的情况下,劳动人民仍需忍受生活成本的上涨,这是最糟糕的情况;这将导致实际收入下降。

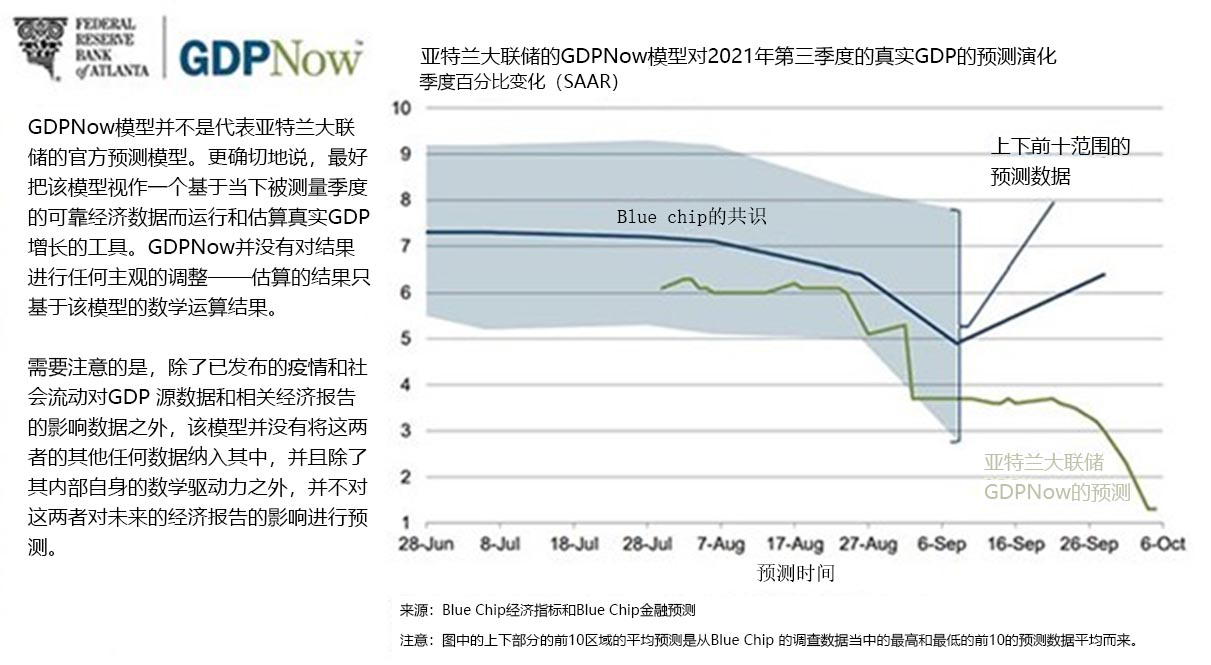

这是1970年代的老故事了。所以,这意味着滞胀将会在2022年回归吗?让我们先来看一下GDP的增长。越来越多的证据表明,在新冠疫情导致的封锁结束后,以及在财政支出和宽松货币的影响之后,主要经济体的“升糖快感”复苏正在减弱。例如,2021 年第三季度刚刚结束,亚特兰大联储的GDP Now模型对美国经济的预测表明,年增长率将急剧放缓(与普遍预期相比)仅为 1.3%。第四季度可能会更糟。在“升糖快感”之后是经济疲劳。

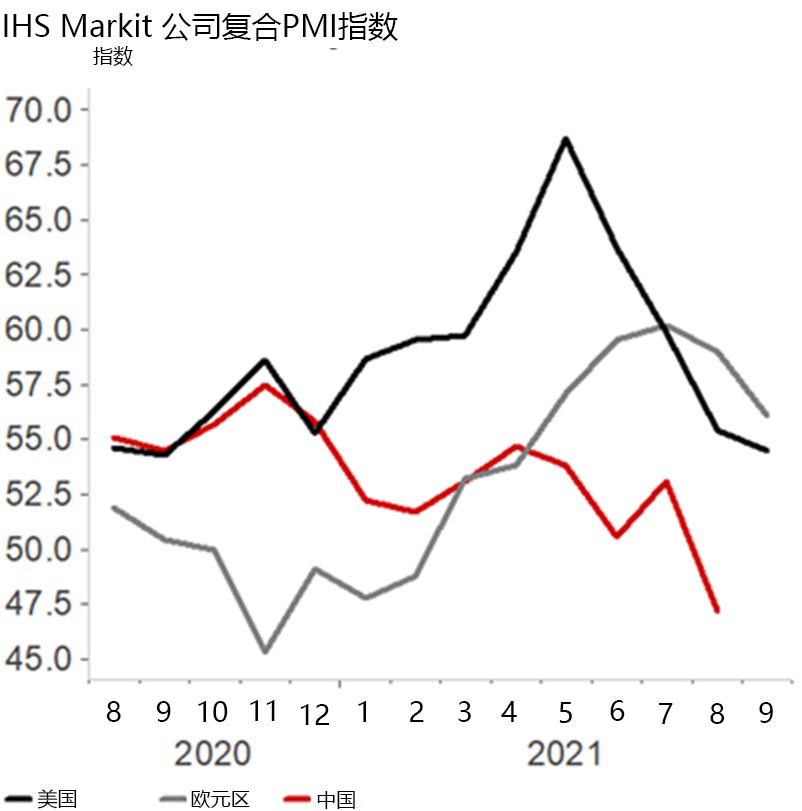

“高频”商业活动调查——通常也被称为采购经理人指数 (PMI)——也显示,大多数地区从夏季的高峰期开始明显放缓。

并且,美国最新的官方数据显示,九月份就业复苏已经连续第二个月停滞。加上企业和消费者的信心下降,这表明“升糖快感”也已经结束了。在中国,政府正在努力应对新冠病毒德尔塔变种的零星爆发,以及财政债务内爆伴随着的能源短缺的风险。欧元区和英国夏季以来的强劲增长似乎已经大幅放缓。

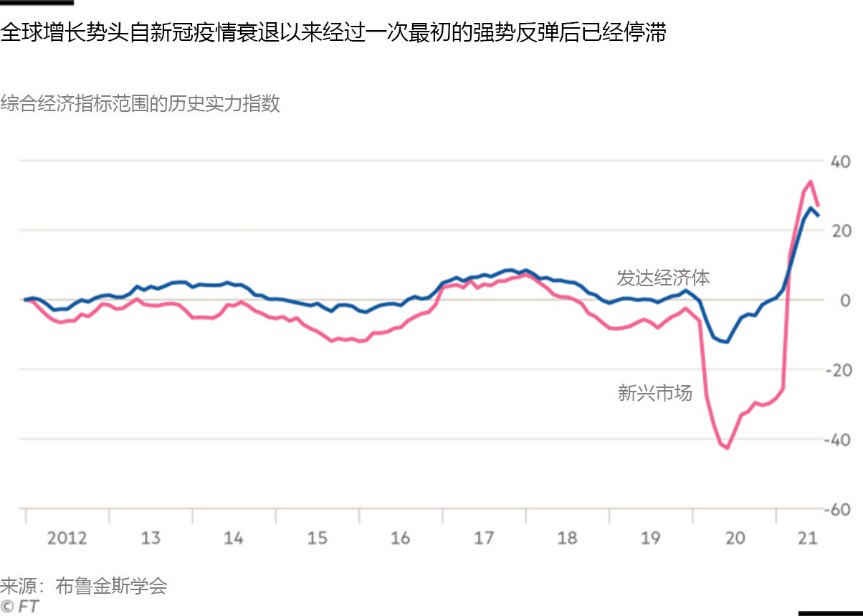

此外,还有布鲁金斯-金融时报全球经济复苏追踪指数 (Tiger),该指数将全球经济和个别国家的实际活动、金融市场和信心指标与其历史平均水平进行比较,反映了当前时期数据的正常程度。最新的每年两次的更新显示,自3月份以来,发达经济体和新兴经济体的增长大幅反弹。

在滞胀情形的另一边,各地的通胀率都在增长。早在去年12月,美联储对2021年通胀率的预测中位数为1.8%。3月,该数字微升至2.4%,然后在6月升至3.4%。现在是4.2%。同期,他们对2022年的预测中值从1.9%上升至2.2%。英格兰银行和欧洲央行的数据也遵循了类似的路径。

全球食品杂货账单正在飙升。

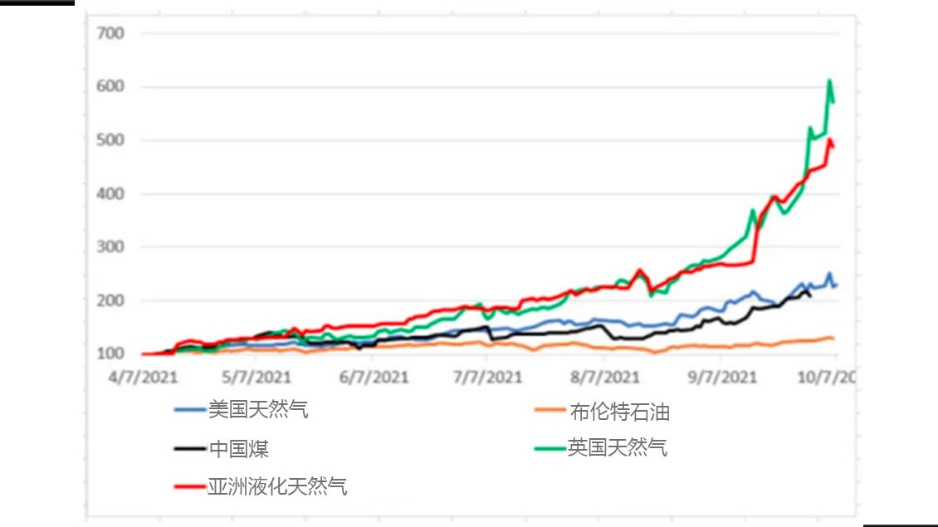

并且能源价格也已经飞涨了。

到底是什么导致了通货膨胀的普遍上升,特别是食品和能源?宏观经济学的标准观点是“需求过剩”。在过去疫情期间,消费者囤积了大量无法消费的储蓄。但是现在经济再次放开了,在全球供应链被新冠疫情打乱的时候,各个家庭正在大量消费之前的储蓄。

这是杰富瑞投资银行(Jefferies)金融分析师的观点:“2.5万亿美元的家庭超额现金是抵御滞胀的重要缓冲,我们的研究表明,过剩储蓄分布在整个收入分配中。迄今为止,几乎没有证据表明需求受到破坏。尽管价格大幅上涨,但大多数可自由支配的支出类别的实际支出仍接近周期高点……旧金山联储对价格和数量变化的更严格分析表明,需求效应是目前通胀的主要驱动因素,截至8月份,需求对核心个人消费支出(PCE)的同比贡献率为1.1%。相比之下,供给侧效应仅贡献了0.2%。这与将大部分价格上涨归因于供应链中断的主流说法背道而驰。是的,产品短缺和供应瓶颈是真实存在的,但它们在很大程度上是需求过剩的结果,而不是供应中断的结果。”

所以杰富瑞投资银行的观点,用美联储主席鲍威尔(Powell)的话说就是,目前这个情况只是暂时的或“过渡性的”。一旦生产、就业和投资开始,全球供应链的封锁缓解,那么,通胀的压力也会得到缓解,一切将会回到“正常状态”。

然而很多人对这个乐观的情境表示严重的怀疑,首先在需求方面,释放出的被抑制需求真的是导致价格上升的原因吗?认为“多余现金”只会“吸收”天然气和食品价格的想法似乎是不成立的。毕竟在主要经济体中,这些“多余现金”大都集中在富人的口袋里,而这些富人更倾向于储蓄而不是消费。随着工薪阶层家庭要应付不断上涨的食品和能源成本,更高的价格更有可能导致所谓的“可自由支配物品”支出减少。

此外,必需物品和服务的加速通货膨胀更可能是“供给侧”的短缺而不是需求过剩的结果。我们并不是正在应对需求推动的通货膨胀。我们现在正在经历的是大规模的供给短缺”。前加拿大银行副行长,现任贝莱德投资研究所所长让·博伊文(Jean Boivin)说。“解决这个问题的方法并不像解决通胀问题那么直截了当。”

在供给侧这边,有人认为2020年代和1970年代在滞胀方面并不一样,反而和1950年代相似。在当时,朝鲜战争期间生产中断和战争开支导致的通货膨胀让位于投资和盈利的上升,于是工业产出和实际GDP增长率上升,通货膨胀得以消退。“由于供应短缺将在未来6至12个月内持续存在,当前的‘滞胀’阶段将持续一段时间。但是这可能仍然是对1970年代滞胀情节的苍白模仿。与此同时,我们并不同意一些人的悲观情绪,他们认为目前供给短缺只是未来几年可能打击经济的一系列滞胀冲击之一。”

但是2020年代是否会像1950年代那样因其高利润、高投资、实际工资上涨、充分就业和低通胀而成为的资本主义的新“黄金年代”呢?我表示怀疑;首先,因为目前的供给侧“冲击”实际上是2019年新冠疫情爆发前的工业产出、国际贸易、商业投资和实际GDP增长放缓的延续。这种延缓之所以发生,是因为主要经济体的资本主义投资利润率跌落到了到了历史最低点附近,并且就如这篇博客的读者所知,是利润率最终推动资本主义经济体的投资和增长。

在之前的帖子里面,我提供了美国和其他地区利润下降的证据。布兰恩·格林(Brian Green)对英国企业的利润率进行了新的分析,得出了类似的结果,“英国进入新冠疫情之前,利润率已经急剧下降了,比2015年的最后一个小高峰低了20%。”

同样,你甚至可以议论说供给侧的短缺仍会持续,这不仅是因为低利润率和低投资,还因为应对气候变化成本的上升。这导致了对化石燃料能源勘探和生产投资的急剧减少,使许多经济体面临能源供应危机的风险。这是全球变暖问题的市场解决方案的一种反讽:推高碳排放价格和税收只会导致能源生产严重减少,因为用替代品替代化石燃料生产的计划还并不存在。

如果通胀的增长是由羸弱的供给侧而不是强劲的需求侧导致的,那么货币政策将不会起作用。货币政策是通过尝试提高或降低需求来发挥作用的,如果支出增长过快并导致通货膨胀,那么较高的利率可能会通过增加借贷成本来抑制公司和家庭的消费或投资意愿。但即使这个理论是正确的,它也不适用于由于供应链断裂、能源价格上涨或劳动力短缺而导致价格上涨的情况。正如英格兰银行行长安德鲁·贝利(Andrew Bailey)所说:“货币政策不会增加半导体芯片的供应,不会增加风量(真的不会)(英国目前风电占比很大——译者注),也不会产生更多的重型货车司机。”

确实,正如我在本博客上令人厌烦地争论的那样,如果“供给侧”没有因缺乏盈利能力而增长,那么通过“量化宽松”向金融体系注入现金或信贷并不能提振经济。就好比你可以带一匹马去水池边喝水,但你不能逼着它喝水一样。当中央银行收紧政策(即撤回信贷并提高政策利率)时,这种脱节同样适用。如果供应因其他原因停滞不前,减少需求无济于事。

然而,中央银行开始收紧政策。挪威和许多新兴经济体的利率已经上升,而美国联邦储备委员会和英格兰银行已采取措施收紧货币政策。这不会降低通货膨胀率,而只会增加经济衰退的风险,因为这使得低利润公司的偿债成本上升。这是中央银行和政府本周在华盛顿讨论滞胀问题时面临的困境。

但是让我用一个对读者的提醒来结束这篇长文吧,那就是主流经济学并没有一致的通货膨胀理论。正如伦敦政治经济学院(LSE)教授、英格兰银行货币政策委员会前成员查尔斯·古德哈特(Charles Goodhart)所强调的:“目前的世界确实处于一种相当不寻常的状态,因为我们没有普遍的通货膨胀理论”。主要有两种通货膨胀理论:货币供应量推动通货膨胀的货币主义理论;以及凯恩斯主义的通货膨胀是由劳动力市场紧张导致工资成本上升引起的理论,这个理论已经被证据揭穿了。

因此,主流已经退回到基于“预期”的通货膨胀理论。正如古德哈特(Goodhart)所强调的,这是“通货膨胀的引导理论”;只要通胀预期保持锚定,通胀本身就会保持锚定。但预期本身就基于通胀已经发生,因此无法提供预测。事实上,美联储杰里米·拉德 (Jeremy Rudd) 的一篇新论文得出结论:“经济学家和经济政策制定者相信,家庭和企业对未来通胀的预期是实际通胀的关键决定因素。对相关理论和实证文献的回顾表明,这一信念的基础极其不牢固,不加批判地坚持它很容易导致严重的政策错误。”

本博客的老读者可能知道,G·卡切迪(G Carchedi)和我一直在发展另一种马克思主义的通货膨胀理论。我们理论的要点是,现代资本主义经济体的通货膨胀率有长期下降的趋势,因为工资占总增加值的份额下降;利润受到不断上升的资本有机构成的挤压(即相对于员工而言,更多的机器设备和技术投资)。但是,这种趋势可以通过货币当局增加货币供应量来抵消,从而使商品和服务的货币价格上涨,即便商品和服务的价值增长有下降趋势。

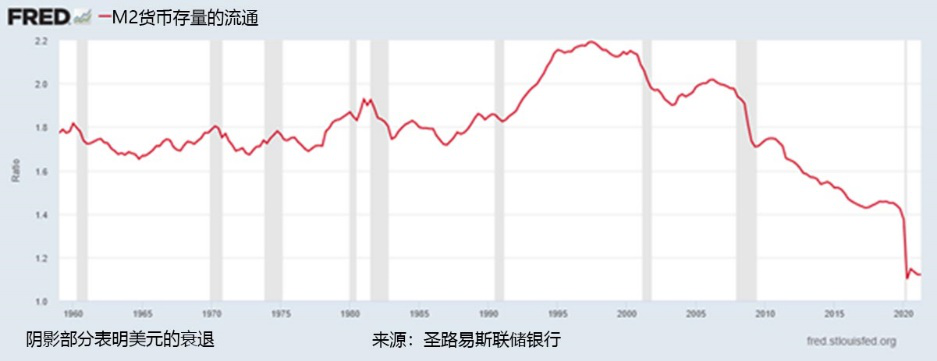

在新冠疫情导致美国通胀下滑期间,我们测试了这个理论。疫情期间,企业的盈利能力和利润大幅度下降。薪水也下降了。正如我们的理论预测的那样,结果是通货紧缩。但是美联储注入了更多资金。美国M2货币供应量在 2020 年增长了 40%。因此,美国通胀率在 2020 年上半年几乎降至零之后,到年底又回升至 1.5%。

经济不景气的时候,货币流通速度,即经济中现有货币供应的周转速度会下降。人们和企业之间的交易减少,并且反而都倾向于“囤积”资金。2020 年的情况确实如此,货币流通速度低至 60 年来的最低点。这样的下跌是巨大的通货紧缩。但在 2021 年,货币流通速度停止下降。

2021年,所有导致美国2020年年中通胀率接近于零的因素开始逆转。去年那个时候,我们做了一个预测,如果利润和工资开始上升(比如,工资增加5-10%;货币供应量增加10%左右),那么我们的模型表明美国的商品和服务通胀率会上升,也许到2021年底达到3.0-3.5%左右。实际上,货币供应量的增长速度继续比我们预期的要快。所以美国的通货膨胀率现在超过4%,而不是我们预期的3.0-3.5%。

我们的通胀理论表明,与通货紧缩或通胀“过热”(4% 以上)相比,未来几年美国经济更有可能遭受滞胀,即3%以上的通货膨胀,而增长率低于2%。

本文原标题:滞胀:需求侧故事还是供给侧故事?

作者:迈克尔·罗伯茨(Michael Roberts)| 2021.10.11

翻译:三好君

编辑:正经君

为了避免失联请加+激流网小编微信号wind_1917

(作者:迈克尔·罗伯茨。转载于微信公众号正经沙龙。责任编辑:乔烨)